Rif. DL n. 34/2019 art. 13

Rif. Provvedimento Agenzia Entrate 31.7.2019

Obbligo di invio dati relativi alle vendite online di beni

Gli operatori, residenti e non residenti nel territorio dello Stato che, avvalendosi di piattaforme digitali, facilitano la vendita a distanza di beni importati o già presenti all’interno dell’Ue,sono tenuti a trasmettere all’Agenzia delle Entrate i dati dei fornitori che concludono compravendite avvalendosi di tali portali.

Invio dati sulle vendite di beni tramite piattaforme digitali

Il soggetto passivo che facilita, tramite l’uso di un’interfaccia elettronica, le vendite a distanza di beni importati o le vendite a distanza di beni all’interno dell’Unione europea è tenuto a trasmettere, con cadenza trimestrale, una serie di dati commerciali relativi ai fornitori per le annualità 2019 e 2020.

-

Per “fornitore” si intende la persona fisica o l’ente, residente o non residente nel territorio dello Stato, che, agendo nell’esercizio di imprese o nell’esercizio di arti e professioni, effettua le vendite a distanza.

-

Per “interfacce elettroniche” si intendono mercati virtuali (marketplace), le piattaforme digitali, portali o mezzi analoghi, residenti o non residenti nel territorio dello Stato, utilizzato per facilitare le vendite a distanza. In caso di interfacce non residenti in Italia, il soggetto obbligato alla trasmissione dei dati deve identificarsi direttamente oppure avvalersi di un rappresentante fiscale residente nel territorio dello Stato.

-

Per “facilita” si intende l’utilizzo di un’interfaccia elettronica che permette a un acquirente e a un fornitore, che vende beni tramite l’interfaccia elettronica, di stabilire un contatto per una cessione di beni a tale acquirente tramite detta interfaccia elettronica.

Sono ricompresi i casi in cui l’interfaccia elettronica partecipa direttamente / indirettamente alla:

- determinazione delle condizioni generali in base alle quali è effettuata la cessione di beni;

- riscossione presso l’acquirente del pagamento effettuato;

- ordinazione / consegna dei beni.

Non si considera facilitata la vendita quando l’operatore effettua soltanto una delle seguenti operazioni:

- trattamento dei pagamenti in relazione alla cessione di beni;

- catalogazione / pubblicità di beni;

- reindirizzamento / trasferimento di acquirenti verso altre interfacce elettroniche in cui sono posti in vendita beni, senza ulteriori interventi nella cessione.

-

Per “vendite di beni a distanza” si intendono:

- le cessioni di beni spediti o trasportati direttamente o indirettamente dal fornitore a partire da uno Stato membro dell’Unione europea diverso da quello di arrivo della spedizione o del trasporto a destinazione dell’acquirente (vendite a distanza intracomunitarie di beni);

- le cessioni di beni spediti o trasportati direttamente o indirettamente dal fornitore a partire da territori terzi o Paesi terzi a destinazione dell’acquirente (vendite a distanza di beni importati da territori terzi o Paesi terzi).

-

Per “soggetti passivi” si intendono i soggetti, residenti / non residenti in Italia, che facilitano le vendite a distanza di beni importati / nell’UE tramite l’uso di un’interfaccia elettronica.

Dati su vendite online di telefoni cellulari, console da gioco, tablet PC e laptop

Se un soggetto passivo facilita, tramite l’uso di un’interfaccia elettronica le vendite a distanza di telefoni cellulari, console da gioco, tablet pc e laptop, importati da territori terzi o Paesi terzi, di valore intrinseco non superiore a 150 euro, si considera che lo stesso soggetto passivo abbia ricevuto e ceduto detti beni.

Se un soggetto passivo facilita, tramite l’uso di un’interfaccia elettronica le cessioni di telefoni cellulari, console da gioco, tablet pc e laptop, effettuate nell’Unione europea da un soggetto passivo non stabilito nell’Unione europea, a una persona che non è un soggetto passivo, si considera che lo stesso soggetto passivo che facilita la cessione abbia ricevuto e ceduto detti beni.

I gestori di piattaforme digitali che facilitano cessioni di telefoni cellulari, console da gioco, tablet PC e laptop, sono considerati i cedenti degli stessi. Ciò a decorrere dall’1.1.2021. Per il momento devono comunicare all’Agenzia delle Entrate i dati delle cessioni che hanno “facilitato” nel periodo 13.2 − 30.4.2019.

Termini e modalità di trasmissione dei dati

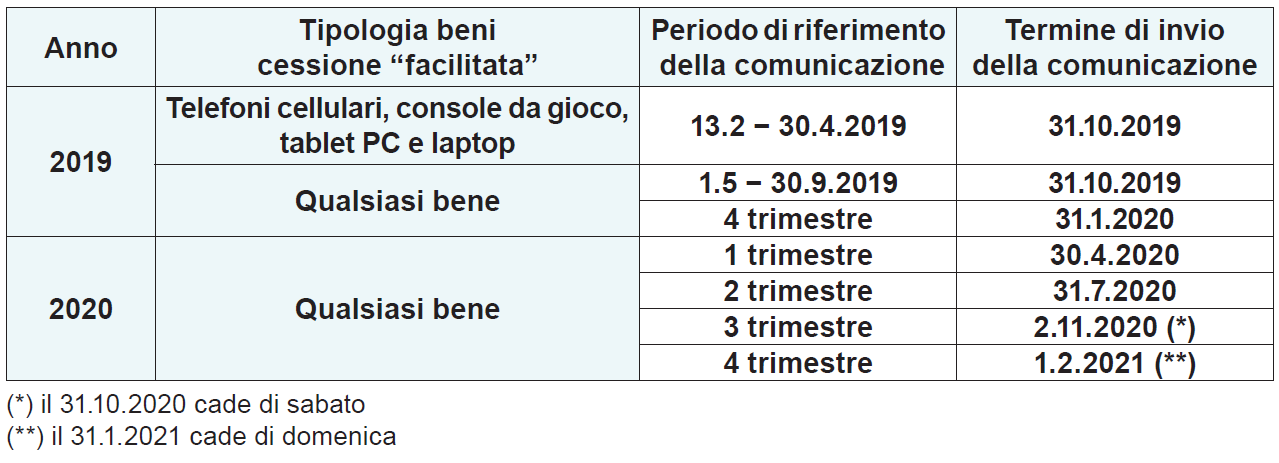

I dati dei fornitori, relativi alla vendita di beni tramite piattaforme digitali, devono essere trasmessi all’Agenzia delle Entrate tramite apposita comunicazione entro la fine del mese successivo a ciascun trimestre, utilizzando i servizi telematici dell’Agenzia delle entrate o tramite intermediario abilitato.

In sede di prima applicazione, la prima trasmissione è effettuata entro il 31 ottobre 2019 e riguarda il periodo 1.5 − 30.9.2019.

Per quanto riguarda le vendite a distanza “facilitate” tramite l’utilizzo di un’interfaccia elettronica di telefoni cellulari / console da gioco / tablet PC / laptop la trasmissione da effettuare entro il 31 ottobre 2019 fa riferimento al periodo 13.2 − 30.4.2019.

Le disposizioni normative esaminate sono applicabili fino al 31.12.2020 e, pertanto, la comunicazione relativa all’ultimo trimestre 2020 deve avvenire entro il 31.1.2021

I soggetti passivi trasmettono all’Agenzia delle entrate, per ciascun trimestre dell’anno solare, i seguenti dati relativi a ciascun fornitore che ha effettuato almeno una vendita nel trimestre di riferimento:

- la denominazione o i dati anagrafici completi, inclusa la residenza o il domicilio, nonché l’identificativo univoco utilizzato per effettuare le vendite facilitate dall’interfaccia elettronica, il codice identificativo fiscale ove esistente, l’indirizzo di posta elettronica;

- il numero totale delle unità vendute in Italia;

- a scelta del soggetto passivo, per le unità vendute in Italia l’ammontare totale dei prezzi di vendita o il prezzo medio di vendita, espressi in euro.

La trasmissione si considera effettuata nel momento in cui è completata la ricezione del file, a seguito del risultato positivo dell’elaborazione, comunicata mediante una ricevuta contenente il codice di autenticazione per il servizio Entratel o il codice di riscontro per il servizio Fisconline, generati secondo le modalità descritte, rispettivamente, ai paragrafi 2 e 3 dell’allegato tecnico al decreto 31 luglio 1998.

Rettifica della trasmissione

In presenza di omissioni / errori nella trasmissione dei dati, è possibile trasmettere una nuova comunicazione ad integrale sostituzione di quella inviata in precedenza. La nuova comunicazione deve:

- essere effettuata entro la fine del mese successivo a quello in cui è stata inviata la prima comunicazione;

- contenere l’indicazione del trimestre di riferimento.

Mancata o incompleta trasmissione

In caso di mancata trasmissione / incompletezza dei dati, i soggetti passivi sono considerati debitori dell’imposta per le vendite a distanza, salvo casi particolari.

I casi particolari per i quali i soggetti passivi non vengono considerati debitori d’imposta, nonostante la mancata o incompleta trasmissione sono 2:

- la mancata trasmissione dei dati per la quale il soggetto passivo dimostra che l’imposta è stata versata dal fornitore;

- la trasmissione di dati incompleta per la quale il soggetto passivo dimostra di aver adottato “tutte le misure necessarie per la corretta rilevazione e individuazione dei dati presenti sulla piattaforma digitale”.

Scopo dell’obbligo di trasmissione

I dati e le informazioni acquisiti sono utilizzati dall’Agenzia delle entrate al fine di controllare e monitorare il volume d’affari delle vendite a distanza di beni importati o delle vendite a distanza di beni all’interno dell’Unione europea che avvengono mediante l’utilizzo di interfacce elettroniche, nel rispetto dei diritti e delle libertà fondamentali dei contribuenti”.

L’Agenzia delle Entrate precisa, infine, che:

- il trattamento dei dati acquisiti è riservato unicamente agli operatori incaricati, le cui operazioni sono tracciate;

- la sicurezza nella trasmissione telematica dei dati è garantita attraverso misure riguardanti il controllo degli accessi al sistema e la cifratura del canale trasmissivo e dei dati stessi;

- la conservazione dei dati è limitata fino al 31.12 del decimo anno successivo a quello di invio della comunicazione.